Дорога над пропастью

Твёрдый потребительский пессимизм гонитроссийский авторынок вниз. Останавливаются автомобильные заводы, уходят из страны производители, рушится бизнес у дилеров. Все ли так не хорошо?

И в то время, когда продажи автомобилей «нащупают дно»?

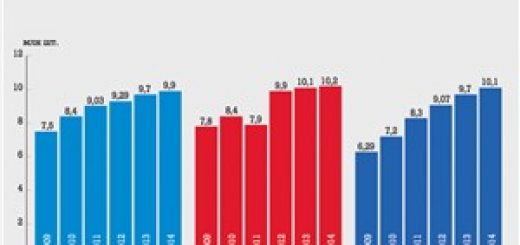

Российский автомобильный рынок переживаетожесточённый кризис: по результатам марта падение продаж новых легковых автомобилей в стране составило 42,5% (до 139,8 тыс. шт.), за три последних месяца –36% (см. график 1). И это не предел, дальше будет хуже, уверенны участники рынка. «Авторынок еще не достиг дна. В ближайшее время падение продаж продолжится, самыми тяжёлыми станут май и апрель», – прогнозирует Олег Мосеев, вице-президент Русском ассоциации автомобильных дилеров (РОАД).

Продавцы заявляют, что за весь год продажи новых автомобилей упадут в лучшем случае наполовину, до 1,2–1,3 млн единиц (см. график 2). Но имеется скептики, каковые утверждают, что продажи не встанут выше отметки 1 млн машин, другими словами падение составит 70% и более. На грани выживания была вся автомобильная отрасль – автомобильные заводы, импортеры, дилеры, которые связаны с авторынком страховой и банковский секторы.

Потребительский пессимизм

Давление на автомобильный рынок на данный момент оказывают множество факторов. Самый фундаментальный из них – то, что игроки рынка именуют твёрдым потребительским пессимизмом: люди не уверены в завтрашнем дне и откладывают приобретение дорогих товаров долгого пользования, к каким именно и относится личное транспортное средство.

Из экономических факторов очень негативное влияние оказывает упавший рынок автокредитования. Взлетевшие ставки по автокредитам (в некоторых случаях до 25–30% годовых), по сути, остановили таковой механизм продажи автомобилей. «В случае если человек для приобретения автомобили берет кредит на три-четыре года, то ему нужно будет заплатить две цены!» – эмоционально комментируют обстановку продавцы. Как следствие: в случае если ранее продажи в долг занимали на авторынке 40–50% от общего объема, то сейчас их часть сократилась до 7–8%.

Второй фатальный удар по рынку – это, само собой разумеется, взлетевшие за снижением курсу российской нацвалюты цены. Подорожание машин идет различными темпами – от 10–15% до 50–60% и выше. А также укрепляющийся рубль пока не в силах остановить ползущие вверх цены.

Спасительная локализация

Падение продаж затронуло практически все автомобильные торговые марки. Держатся до тех пор пока разве что кое-какие премиальные марки – с внушительным приростом март умудрились закончить Lexus и Porsche (плюс 29% и 27% соответственно, см. график 2). Практически не снизились продажи у Mercedes-Benz (минус 3%).

По оценкам компании «Автостат», в премиум-классе, складывающемся из восьми главных брендов, падение выяснилось в три раза меньшим, чем у рынка в целом, – только 12,5%. Но нельзя сказать, что премиальным автомобилям кризис нипочем: в последние семь дней сбыт некоторых из них стал заметно падать – к примеру, по результатам марта продажи Audi и BMW сократились на 40 и 30% соответственно если сравнивать с мартом прошлого года.

Что же касается массового сегмента, то тут очевидно идет перераспределение продаж в пользу тех компаний, каковые не только создали в Российской Федерации собственное производство, но и имеют наряду с этим успешный высокий уровень и модельный ряд локализации. Рынок концентрируетсяв руках четверки ведущих игроков – это альянс АвтоВАЗ-Renault-Nissan, корейские Hyundai и Kia, Volkswagen Group, и Toyota, каковые в совокупности на данный момент осуществляют контроль 73% продаж. Годом ранее часть ведущих игроков была в Российской Федерации заметно меньше, около 62%.

Так, медленнее среднерыночных показателей падают продажи классического русского бренда Lada (минус 26%), что все еще занимает лидирующее положение на рынке. В кризисное время ему удается кроме того наращивать долю: в случае если в марте прошлого года АвтоВАЗ держал 15% рынка, то в марте 2015-го его часть подскочила до 20%. «У АвтоВАЗа хорошие возможности развития в сегодняшний кризис, – вычисляет Игорь Моржаретто, специалист аналитического агентства “Автостат”. – на данный момент степень локализации его продукции – самая высокая на рынке и достигает 85 процентов.

Это значит, что компания имеет возможность быстро не поднимать цены из-за девальвации рубля. Помимо этого, АвтоВаз враждебно развивает модельный последовательность – к Январю на рынке должны показаться новые автомобили Vesta и X-Ray».

Из зарубежных брендов самый впечатляющий прирост рыночной доли сейчас демонстрируют корейские марки. По результатам марта совокупная часть Hyundai и Kia достигла 19%, притом что годом ранее она составляла 14%. Корейцы отъедают доли у других игроков благодаря локализации производства на своем заводе под Санкт-Петербургом, и благодаря тому, что решили до тех пор пока без шуток не повышать цены, не смотря на то, что их автомобили, возможно, продаются ниже себестоимости.

Хорошо прибавляет и Toyota Group, которая сумела за год расширить присутствие на рынке с 6,9 до 8,8%, в первую очередь за счет успешного модельного последовательности в сегменте кроссоверов и внедорожников (модели Land Cruiser и Rav4), и седанов бизнес-класса (Camry).

Что касается аутсайдеров, то на данный момент в важном проигрыше оказались прежде всего те компании, каковые в свое время не озаботились созданием в Российской Федерации производственных мощностей. Это, к примеру, японские Honda и Suzuki, у которых продажи на данный момент практически остановились: по результатам марта эти марки утратили 91 и 80% продаж соответственно.

Но, имеется и производители, каковые очень сильно страдают кроме того при наличии собственных фабрик в Российской Федерации. В частности, сильное падение продаж переживает американская марка Ford (–73%), и французы Peugeot и Citroen (по –79% у обеих компаний). Ну а кое-какие марки из-за падения рынка и вовсе заявили об уходе из России – так поступила американская Дженерал моторс с марками Шевроле и Опель.

Кто на выход?

При всей сложности обстановки на русском автомобильном рынке заявленный в середине марта уход с него бренда Опель и массовых моделей Шевроле стал громадной неожиданностью. Что больше в демарше американского автопроизводителя – экономики либо политики?

Отметим, что в свое время GM была одним из первых мировых автогигантов, приступивших к активному освоению русского рынка. Еще во второй половине 90-ых годов XX века GM начала выпуск в Татарстане модели Шевроле Блейзер, что, действительно, был позже прекращен. После этого было создано СП с АвтоВАЗом (выпуск Шевроле Niva), началась сборка в Калининграде, подписан контракт с ГАЗом о производстве нового Шевроле Aveo.

А в 2008 году GM запустила личный завод под Санкт-Петербургом. Другими словами сегодняшний кризис американский гигант встретил, имея в Российской Федерации целую сеть производственных площадок.

Что же пошло не так? Количества продаж в Российской Федерации были у GM пускай и не рекордными, но в полной мере значительными: за прошедший год тут было реализовано в общем итоге 188 тыс. машин Опель и Шевроле, а совокупная часть этих брендов на русском рынке составила 8%. Итог на первый взгляд хорошей.

Но в случае если проследить динамику продаж, то возможно подметить, что положение GM в Российской Федерации сейчас ухудшалось. К примеру, в 2008 году продажи марок Opel и Шевроле были практически в два раза выше, чем в 2014-м. Да, 2008-й был пиковым для всего автомобильного рынка. Но так как и часть марок GM была тогда значительно выше – более 12%.

В сегодняшний кризис падение продаж также очень ощутимое: по результатам февраля Шевроле и Опель утратили 74 и 86% соответственно.

на данный момент уже ясно, что GM при развитости собственных мощностей в Российской Федерации была нерешительна в развитии собственной производственной стратегии. Ставку следовало делать на локализацию, которая на русских фирмах корпорации составляла 20–25% (тогда как в среднем степень локализации создаваемых в Российской Федерации иномарок в прошедшем сезоне превысила 40%, а кое-какие модели сумели достигнуть уровня выше 70%). В следствии по окончании девальвации рубля GM не смогла удержать цены, и с началом кризиса продажи фактически остановились.

Не следует забывать, что и в глобальном бизнесе дела у американского автогиганта идут из рук вон не хорошо. Из фаворитов мирового автопрома GM на данный момент скатилась на четвертое место (по окончании Volkswagen, Toyota и Renault-Nissan). В один момент корпорация что год терпит убытки в Европе, пошатнулось ее положение в Китае, да и в родных США.

Но кроме экономики значимую роль в уходе GM с русского рынка сыграла политическая составляющая – уж больно нежданно и умышленно американцы хлопнули дверью. Не смотря на то, что прежде, в кризис 2008-го, как и раньше, в кризис 1999-го, концерн выдерживал и продолжал вести борьбу за место на русском рынке. В Соединенных Штатах из-за близости к властям и активного применения бюджетных денег GM уже давно именуют Government Motors.

Нельзя исключать, что в отношении России GM взяла установку из Вашингтона, поскольку с трансформацией внешнеполитических реалий американский бизнес не особенно дружествен к Российской Федерации, достаточно отыскать в памяти демарш американского нефтяного гиганта ExxonMobil, по необычному совпадению произошедший практически в один момент с финалом GM.

Последует ли кто-нибудь из зарубежных производителей машин примеру GM и покинет российский рынок? Сразу после ухода GM начали сказать о прекращении деятельности в Российской Федерации корейской Ssang Young. Но позднее представители компании объявили, что речь заходит о временной приостановке поставок в нашу страну.

К тому же Ssang Young занимает всего 0,5% погоды и российского рынка тут не делает.

Из более значимых игроков показателей вероятного ухода из России либо хотя бы намеков на это до тех пор пока никто не подает. Не смотря на то, что по логике так имели возможность бы поступить те, кого на данный момент совсем оттеснили на обочину, – к примеру, те же Honda, Suzuki либо французские Peugeot и Citroen. Но все они твердятоб необыкновенной важности русского рынка.

Самый возможен сценарий, что эти и, быть может, другие производители машин будут уменьшать модельный последовательность в Российской Федерации, оставляя за собой возможность скоро его пополнить, в то время, когда рынок начнет восстанавливаться.

Оптимизация производства

За провалом продаж ожесточённый кризис переживает на данный момент автомобильное производство. Часть производимых в Российской Федерации автомобилей на рынке на данный момент высока – порядка 70% всех продаж. Но, согласно статистике, выпуск автомобилейв Российской Федерации за первый квартал этого года упал практически на 20%.

Логично, что прежде всего пострадали фабрики тех марок, спрос на каковые упал посильнее всего.

С уходом GM закрываются ее производственные площадки, строившиеся много лет. С завода под Санкт-Петербургом, в который GM положила 300 миллионов долларов, всецело увольняют персонал (около тысячи человек); к середине этого года предприятие будет законсервировано, а по сути, закрыто. Опустела и стройка под Тольятти, где летом 2013 года при участии GM начали возводить цеха для выпуска модели Шевроле Niva нового поколения.

Совместное предприятие GM-АвтоВАЗ до тех пор пока продолжит выпуск ветхих Шевроле Niva (их за три последних месяца было реализовано 6,7 тыс. единиц).

Уход GM очень сильно ударил по калининградскому «Автотору»: в этом году предприятие собиралось выпустить около 80 тыс. машин (действительно, это в два раза меньше, чем в 2014-м, в то время, когда тут было собрано 184,5 тыс. автомобилей). В случае если раньше завод трудился по 12 часов семь дней в неделю, то сейчас – только пять дней в неделю в одну смену; в связи с падением производства «Автотор» должен сократить 500 работников. На данный момент компания лихорадочно ищет замену ушедшему американскому партнеру.

Пересматриваются и амбициозные замыслы «Автотора» по формированию в калининградском регионе замечательного автомобильного кластера, предполагающие создание мощностей полного цикла для выпуска не меньше 250 тыс. машин в год, и производства автокомпонентов. До кризиса «Автотор» собирался построить пять полноценных автомобильных фабрик уже к 2018 году, а к 2020-му – порядка 15 фирм для производства автокомпонентов. на данный момент эти замыслы значительно урезаны, не смотря на то, что, как сказал журналистам генеральный директор «Автотора» Владимир Щербаков, компания так же, как и прежде планирует расширение и собирается к 2018 году выстроить два новых автомобильного завода, сократив, но, суммарный количество инвестиций в развитие кластера с 90 млрд рублей до 30–40 млрд.

Тяжелое положение отмечается на данный момент и на заводе «ПСМА Рус» под Калугой, где производятся машины Citroen, Peugeot и Mitsubishi. По неофициальным данным, тут происходит оптимизация производства, что угрожает увольнением до 40% работников. С конца апреля до середины лета будет остановлен выпуск моделей Citroen C4 седан и Peugeot 408; простой частично затронет и линии, на которых производятся внедорожники Mitsubishi Outlander и Mitsubishi Pajero Спорт.

Находящийся рядом в Калужской области завод концерна Volkswagen Group за падением продаж группы (–36% по результатам квартала) сравнительно не так давно также заявил об оптимизации: с апреля по июль предприятие не будет трудиться по пятницам, с мая начнёт работать уже не в три, а в две смены; предполагается его приостановка в дни, примыкающие к торжественным (5–8 и 12–15 мая). Но наряду с этим германская компания не собирается сворачивать заявленные ранее замыслы расширения производственной деятельности в Российской Федерации: как и предполагалось до кризиса, Volkswagen во второй половине этого года откроет под Калугой новый завод двигателей, а во втором квартале запустит новый центральный склад запасных аксессуаров и частей в подмосковном Чехове.

На заводе Ford во Всеволожске массовые сокращения рабочих уже состоялись в прошлом году. И по сей день, кроме того не обращая внимания на внушительное падение продаж (–70% по результатам квартала), американская компания заявляет, что не планирует закрывать собственный завод в Российской Федерации. Наоборот, сравнительно не так давно на предприятии во Всеволожске она празднично запустила в производство Ford Mondeo второго поколения.

Но основное, Ford пару дней назад сказал, что приобретает операционный контроль над собственным СП Ford Sollers (производственные мощности в Татарстане) и собирается продолжать инвестиции. Компания берет курс на усиление локализации – в течение ближайших нескольких лет Ford рассчитывает довести ее уровень для создаваемых в Татарстане автомобилей до 80%.

Компании, у которых падение продаж не столь значительно, говорят о продолжении работы в прошлом режиме. К примеру, представители Hyundai заявляют, что режим работы их завода остается стабильным, предприятие трудится в три смены пять дней в неделю. Не планируется ни приостановок, ни сокращений, а производственный замысел на этот год не претерпит значительных трансформаций: 228 тыс. машин (в прошедшем сезоне тут было выпущено 237 тыс. автомобилей).

Не планирует сокращать производство в Российской Федерации и японская Toyota. Более того, сравнительно не так давно компания подтвердила намерение значительно нарастить выпуск машин на своем заводе под Санкт-Петербургом: до конца этого года японцы рассчитывают расширить мощности предприятия в два раза, до 100 тыс. машин в год. Инвестиции в расширение производства составят 5,9 млрд рублей, со следующего года тут начнется выпуск второй модели Toyota – кроссовера Rav4 (на данный момент тут выпускается седан Camry).

Примечательно, что в кризисное время кое-какие зарубежные компании кроме того собираются открывать в Российской Федерации совсем новые производства. К примеру, в мае заявить о собственной новой производственной площадке в Российской Федерации может Mercedes-Benz. По неофициальным сведениям, германский премиальный бренд разглядывает три варианта размещения производства – Петербург, Казань и Свердловскую область, рассчитывая начать строительство в конце этого года, дабы до 2017 года выйти на производственную мощность.

Удар по дилерам

Пожалуй, самоё уязвимым звеном на авторынке в сегодняшний кризис были дилерские сети. По словам представителей РОАД, на сегодня в Российской Федерации насчитывается чуть более 4 тыс. дилерских фирм, и приблизительно тысяче из них реально угрожает банкротство. «В кое-какие дилерские центры уже въезжают “Магнит” и другие предприятия розничной торговли. В скором будущем из-за закрытия дилерских центров порядка ста тысяч людей по всей стране смогут остаться без работы», – рисует мрачную картину Олег Мосеев из РОАД.

Он утвержает, что дилеры были самые бесправными и незащищенными участниками рынка. «Правительство заботится о защите зарубежных инвестиций, – растолковывает Мосеев. – В это же время дилеры в общем итоге положили в автомобильный бизнес в Российской Федерации больше средств, чем чужестранцы положили в развитие фабрик. И это ивестиции русского бизнеса, что у нас никто не защищает».

В противном случае, что дилеры, по сути, беззащитны в собственных отношениях с мировыми автогигантами, наглядно иллюстрирует тот же уход GM, у которой в Российской Федерации в общем итоге насчитывалось 310 партнерских дилерских центров. В Европе GM давала предупреждение о выводе с рынка бренда Шевроле аж за три года и наряду с этим выплачивала дилерам весомые компенсации. О компенсации их русским сотрудникам в GM до тех пор пока ничего вразумительного не говорят.

на данный момент русские дилеры полны решимости предъявить американской компании иски общей стоимостью более чем 1 миллиардов долларов. В один момент дилеры требуют закрепить за ними на законодательном уровне больше прав, например, они ожидают от производителей машин послаблений, дающих возможность торговать неоригинальными запчастями.

Нащупать дно

Как продолжительно будет еще длиться падение рынка? Его участники говорят, что при всей остроте неприятностей поддаваться панике все же не следует. Да, не смотря на то, что рынок падает, он все же существует . Возможно, дно продаж будет достигнуто этим летом, а к осени возможно сохранять надежду на малого восстановление спроса.

Активного же притока клиентов направляться ожидать уже в следующем году, действительно, при благоприятных экономических и политических условиях.

Большая часть игроков рынка уверены, что в целом у России большой потенциал в плане потребления машин. Очень устаревший автопарк (каждая третья машина в стране старше 15 лет), ненасыщенность рынка (на 1 тыс. человек в Российской Федерации приходится менее 300 машин, что в 2–2,5 раза меньше, чем на западе) – все это разрешает прогнозировать, что за ближайшие пара лет Российская Федерация все-таки перешагнет отметку в 3 млн машин и по динамике продаж станет рынком номер один в Европе.

Поддержать авторынок призваны и правительственные меры, каковые в текущем году возможно назвать беспрецедентными. По словам представителей Минпромторга, в этом году на поддержку автоотрасли государство выделяет весьма внушительные средства – в общем итоге более 120 млрд рублей.

В эту сумму входит громадной список мер, включающий яркую помощь производителей машин (к примеру, средства на модернизацию производства, промышленные субсидии), и программы стимулирования продаж, к каким относятся прежде всего программа утилизации, и программа кредитования и льготного лизинга. Последняя, "Наверное," будет особенно пользуется спросом рынком – она разрешит приобретать компенсацию ставки по кредиту, в следствии цена кредита для клиента не превысит 15% годовых.

Действительно, участники рынка разочарованы, что по данной программе смогут быть куплены только машины ценой не более 1 млн рублей. Многие продавцы желали бы, дабы программа охватила автомобили ценой хотя бы до 1,2 млн рублей. Но, и сегодняшний ценовой порог лучше, нежели планировавшийся ранее – до 750 тыс. руб.

Прогнозируется, что до Января этого года посредством национальной кредитной программы возможно будет реализовать дополнительно 200 тыс. машин, другими словами 15–20% всех продаж за год, что станет хорошей помощью для авторынка в жёсткие для него времена.

«Специалист Авто»