Почему сокращается выбор новых автомобилей в продаже («ведомости»)

За два года российский авторынок утратил 40% модельного последовательности: в случае если в 2014 г. клиент имел возможность делать выбор из 500 моделей, то на данный момент – из 300, подсчитал президент ассоциации «Российские дилеры автомобилей» (РОАД) Владимир Моженков.

Лишь с марта по июнь этого года, согласно данным «Автостата», с продажи сняты 16 моделей, среди них Mitsubishi Lancer, Nissan Teana и Nissan Juke, Renault Fluence, две модели Geely.

Сокращение модельного последовательности не будет прекращаться: производители уводят с рынка наименее реализовываемые модели, дабы не тратиться на сертификацию и логистику, растолковывает Моженков. Новая сертификация машин по «Глонасс» обойдется приблизительно в $2 млн на одну модель, отмечает президент группы компаний RTDService, дилера Renault, Андрей Петренко.

Прежде всего с рынка ушли не массовые, а нишевые модели, каковые в годы относительного изобилия имели возможность додавать продажи, а на данный момент являются дополнительными затратами и существенным бременем, соглашается представитель группы «Автомир» Татьяна Лавренова. В 2014 г. «Автомир» реализовывал около 290 моделей различных марок, в 2016 г. их число сократилось до 200.

Дешевле и выше

Как продемонстрировал совершённый «Ведомостями» опрос производителей и дистрибуторов, в количественном выражении модельный последовательность самых реализовываемых в Российской Федерации марок практически не изменился, но качественные трансформации заметны очень сильно.

О том, что российский рынок с 2014 г. не покинула ни одна модель, заявил лишь представитель Kia. Российская Федерация в числе приоритетов для Kia Motors на глобальном уровне. Наша страна – четвертый по величине рынок в мире и одна из немногих, где часть рынка Kia превысила 10%, растолковал он.

Toyota решила покинуть в продаже пользующиеся громаднейшим спросом в Российской Федерации кроссоверы и внедорожники, и Camry, сказал представитель компании. Видит потенциал в развитии модельного последовательности в сегменте SUV и Renault. Расширяет модельный последовательность внедорожников и Lexus, так, он запустил новый LX 450d с первым дизельным двигателем Lexus специально для России.

Lada вышла в сегмент муниципальных кроссоверов с Lada Xray, и выпустила в 2014–2015 гг. внедорожную линейку Cross (у Lada Kalina и Lada Largus увеличен клиренс, добавлен защитный обвес).

Nissan сейчас фокусируется на сегменте внедорожников и кроссоверов, в котором компания традиционно сильна, говорит представитель компании.

Hyundai вывел с рынка лишь одну модель – седан бизнес-класса Grandeur, пользующуюся низким спросом, говорит представитель компании.

Потому, что на данный момент интерес клиентов к нишевым моделям не через чур высок, некое время назад Volkswagen приостановил в Российской Федерации продажи компактного хетчбэка Scirocco и компактного минивэна Touran, сказал представитель марки.

Представитель Renault говорит, что компания вывела из локального модельного последовательности нишевые машины, продажи которых не оказывали значительного влияния на долю рынка.

Но Петренко именует сокращение модельного последовательности одной из главных неприятностей для дилеров Renault. «Мы реализовываем Logan, Sandero, Stepway, тот же Duster. В случае если отечественный клиент желает пересаживаться дальше – что он делает? Ничего! Он уходит в другую марку, – констатирует Петренко. – Он уже перерос, ему данный автомобиль мелок. С уходом с рынка моделей Koleos, Fluence, Megane (кроссовер, седан и хетчбэк. – «Ведомости») это делается громадной проблемой».

В салонах дилеров дешёвы Koleos 2015 года выпуска, компания кроме этого разглядывает возможность выхода на российский рынок нового Renault Koleos в первой половине 2017 г., уточняет представитель компании.

В итоге таковой оптимизации, сориентированной на главный спрос, у клиентов, желающих купить малолитражку либо, напротив, автомобиль класса С, и компактвэн либо минивэн, будут значительные неприятности с выбором, по данным «Автостата».

В случае если до кризиса класс А был представлен десятком моделей, то на данный момент их осталось всего три: производящийся в Узбекистане Daewoo Matiz, корейская Kia Picanto и собираемая в Черкесске китайская малолитражка Lifan Smily.

Chevrolet Spark, Suzuki Splash, Peugeot 107 и Citroen C1, Черри Kimo и Faw V2 покидают рынок. Их производители растолковывают это падением спроса: в случае если в 2013 г. машины класса А занимали около 6%, то в мае 2016 г. – лишь 0,3%.

В классе полноразмерных минивэнов на данный момент в Российской Федерации осталось всего две модели – Toyota Alphard и Chrysler Grand Voyager.

Тяжелые потери за последние два года понес сегмент С, на что сейчас приходится только около 7% рынка новых машин, в то время как восемь лет назад каждый четвертый реализованный в Российской Федерации автомобиль относился к гольф-классу, а его представитель Ford Focus был самой реализовываемой иномаркой в стране. на данный момент он не попадает в топ-25 самых популярных моделей.

Из-за ухода GM в Российской Федерации прекращены продажи таких заметных представителей гольф-класса, как Шевроле Cruze и Opel Astra, Honda остановила продажи модели Civic. В фавориты класса вышли Nissan Almera, Skoda Octavia и Kia Сeed.

Российский авторынок продолжает сужение до двух главных сегментов: бюджетные авто В-класса и кроссоверы SUV, по данным «Автостата». Три из четырех продающихся автомобилей в Российской Федерации уже приходятся на эти два сегмента (практически 80% всех продаж). Расширение выбора на рынке случится лишь по окончании восстановления покупательского спроса, констатирует генеральный директор «Автостата» Сергей Целиков.

Дна не видно

За первое полугодия 2016 г. продажи новых легковых и легких коммерческих машин сократились на 14%, подсчитал комитет производителей машин АЕБ. И в случае если производители и дилеры в начале года достаточно с уверенностью говорили о надеждах на восстановление автомобильного рынка в 2017 г., то на данный момент уже признают, что продажи еще на несколько лет смогут остановиться на уровне 1,4–1,5 млн машин в год. У россиян меньше денег, а цены на машины растут.

С сентября 2014 к лету 2016 г. американский доллар подорожал к рублю на 70%, а евро – на 50%. Цены на машины отыграли это увеличение не всецело, не смотря на то, что и подошли к нему достаточно близко. Не отражать изменение курса в цене машин разрешает повышение доли машин русском сборки в общем количестве продаж.

Так, в случае если в 2009 г. более 50% новых машин, реализовываемых в Российской Федерации, были импортными, то на данный момент – лишь около 20%.

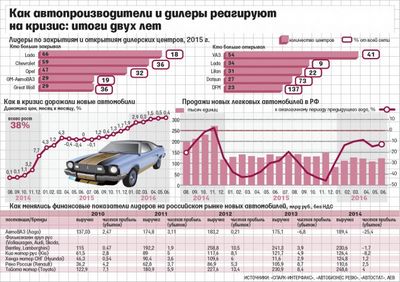

Средневзвешенная цена автомобиля за два года, согласно данным «Автостата», увеличилась практически на 38%. на данный момент она образовывает 1,18 миллионов рублей. против 870 000 руб. в сентябре 2014 г.

Настоящие же зарплаты, согласно статистике, последний раз возрастали в октябре 2014 г., а с того времени падали. К апрелю 2016 г. падение достигло 9% и, согласно данным статистического ведомства, длится.

В случае если в 2014 г., дабы приобрести новый бюджетный автомобиль класса В, средней российской семье необходимо было накапливать доход за 69 недель, то в 2015 г. – уже за 83 семь дней, делают вывод авторы совместного изучения РОАД и «Автобизнес ревю». Новый автомобиль снова стал роскошью, заключают они. Для сравнения: в Соединенных Штатах для приобретения новой автомобили хватит дохода семьи за 22–26 недель.

Помимо этого что подорожали автомобили, еще и усложнился процесс получения водительских прав. Вследствие этого в 2015 г. права в первый раз взяло практически на четверть меньше россиян, чем годом ранее, – 1,87 млн человек. До этого от года к году водителей становилось больше.

Если бы не государственная помощь, рынок бы упал, делают вывод участники РОАД: в 2015 г. по программам продавался каждый третий автомобиль, в течение первых трех месяцев 2016 г. – 40%.

Вероятнее, машины продолжат дорожать: производители будут неспешно уменьшать субсидирование продаж на русском рынке, уменьшать акции и скидки в уверенности, что клиенты привыкли к нестабильности экономики и курсу рубля, считает исполнительный директор «Автостата» Сергей Удалов. Но рост будет нерезкий, уверен он: производители, талантливые «закрывать» отсутствие доходов на русском рынке, продолжат это делать. Денежных результатов деятельности русских представительств самых реализовываемых зарубежных марок за 2015 г. еще нет, но их отчетность по РСБУ за 2014 г. показывает: компании в лучшем случае быстро снижали прибыль, в нехорошем – быстро росли их убытки (см. инфографику).

Кроме того марки, практически приобретшие в 2015 г. себе долю рынка за счет сдерживания стоимостей, – прежде всего Kia и Hyundai – неспешно эти стоимости повышают. на данный момент очевидно демпингующих марок нет, говорит Лавренова из «Автомира».

Но для того чтобы затоваривания, как в кризис 2008–2009 гг., у дилеров нет: и они, и производители в этом случае с опаской доходили к планированию, говорит Удалов. Переизбыток машин возможно будет почувствовать разве что к Январю: импортеры, чтобы отчитаться перед штаб-квартирами по продажам, обычно заставляют дилеров выкупать автомобили с запасом, думает Моженков.

Обстановка со стоками весьма неровная: самых популярных моделей не достаточно, говорит представитель группы «Рольф». К примеру, как продемонстрировал обзвон столичных автоцентров, многие модели Lexus возможно приобрести лишь под заказ, а дабы купить BMW X6, нужно будет ждать до осени либо кроме того до начала 2017 г. – в зависимости от модели, в то время как X1 и X3 возможно выбрать на складе фактически в любой комплектации.

Популярную Audi Q7 возможно взять для продажи, лишь забрав в нагрузку медлительно продающиеся на данный момент Audi А7 и Audi А8, пожаловались два больших дилера.

В расчетах дилеров и производителей ничего не изменилось, но производители ужесточили денежную дисциплину, говорит Моженков. Тем, кто платит вовремя, они предоставляют отсрочку платежа, товарный кредит. В 2009 г. было значительно сложнее обнаружить финансирование, чем на данный момент, и приходилось просить производителей о дополнительной отсрочке, говорит Лавренова.

Что происходит с дилерами

В соответствии с анализу агентства ASE, в 2015 г. часть дилерских центров, трудящихся с убытками, составила 22% – на 6 процентов ниже, чем в 2014 г. Обстановка улучшилась благодаря готовности компаний и отсутствию демпинга к кризисному падению спроса, отмечают аналитики компании.

Все большие компании совершили важную реструктуризацию бизнеса, убрав лишние затраты и сделав ставку на получение прибыли с одолжений, сопутствующих продаже новых машин, и на продажу машин с пробегом.

Сама по себе реструктуризация способна сэкономить приличные деньги. Так, наибольший по выручке в 2015 г. русский дилер «Рольф», сократив количество юрлиц, входящих в группу, с 27 до 4, экономит на налоге на прибыль 1,2 млрд руб. в год, говорила начальник розничного подразделения группы Татьяна Луковецкая. В целом же по результатам прошлого года розничное подразделение «Рольфа» подняло чистую прибыль по МСФО практически на 29% до 4,69 млрд руб., не обращая внимания на понижение выручки на 13% до 114 млрд руб.

В 2014 и 2015 гг. все ожидали массового закрытия дилеров, но этого не произошло – автобизнес был достаточно живучим, говорит Лавренова.

В 2014 г. дилерская сеть насчитывала 4100 фирм. Производители машин ориентировались на продажу 3,3 млн машин. Но в итоге сеть сократилась до 3500 фирм – в процентном выражении это меньше, чем падение рынка, говорит Моженков. Согласно данным «Автостата», посильнее всего пострадали сети Шевроле и Опель. На конец марта у Опель остались лишь сервисные центры, а у Шевроле – девять дилеров.

Число автосалонов сократили кроме этого Great Wall, Geely, SsangYong.

«В последнее полугодие тенденция к закрытию усилилась: во-первых, начало сказываться сокращение гарантийного парка, соответственно, и доходов от сервисных одолжений, во-вторых, многие вероятнее сохраняли надежду на рост рынка, желали пересидеть – но все это по большей части касается маленьких дилеров, – говорит Лавренова. – Большие сети, с которыми мы общаемся, чувствуют себя нормально и приспособили собственный бизнес под новые количества продаж».

Как ни необычно, неспециализированная рентабельность русского бизнеса «Автомира» с 2014 г. не изменилась, продолжает Лавренова: компании удалось совершить реструктуризацию и сократить издержки, приспособив бизнес под новые количества продаж, и очень сильно расширить продажи подержанных машин – с 18% в 2014 г. до 35% в 2016 г. Торговля машинами преобразовывается в продажу разных сопутствующих одолжений клиентам и главный доход дилера смещается в сторону продажи дополнительного оборудования, страховых продуктов и сервисного обслуживания, доходность от железа будет падать, как это в далеком прошлом случилось в Европе либо Северной Америке, рассуждает она.

За прошедший год более 30 дилерских компаний вступили в процедуру банкротства, подсчитали «Автобизнес ревю» и РОАД. Банкротятся по большей части маленькие дилеры, значительно чаще монобрендовые, с значительной долговой нагрузкой, считает Луковецкая.

на данный момент уже никто из больших дилеров дилерские центры не сооружает, они берут либо арендуют предприятия небольших дилеров, каковые уходят с рынка либо оптимизируют собственный бизнес. Так, к примеру, «Автомир» купил дилерский центр «Renault-Краснодар», и дилерские центры «СИМ-авто» в Москве (два строения в Крылатском, торговые марки Kia, Mitsubishi и Nissan). Укрупнение рынка неизбежно, заключает Луковецкая.

Возглавляемый ею «Рольф» в текущем году завершил объединение с другой дилерской компанией – группой «Пеликан».

«Ведомости»

Как приобрести новый авто ДЕШЕВЛЕ официальной цены.

Темы которые будут Вам интересны:

-

Падение продаж новых автомобилей не остановить – по экономическим и политическим причинам

-

Продажи автомобилей в россии в сентябре снизились на 11% («ведомости»)

-

Почему китайский автопром больше нельзя недооценивать («российская газета»)

-

Почему машины дорожают, несмотря на укрепление рубля («колеса.ру»)