Обзор российского автомобильного рынка от участников рынка. итоги 2014 года, прогнозы на 2015 год.

Подводя итоги 2014 года, большая часть участников и экспертов конференции «Автомобильный рынок России: прогнозы и итоги» (Москва, 3 марта 2015 г.) сошлись на том, что сегодняшний кризис будет более продолжительным и более твёрдым, чем прошлый. А, давая прогнозы на будущее, были предельно осмотрительны в цифрах. Многие признавали, что в разрешённой ситуации строить прогнозы по большому счету не имеет смысла — через чур громадна волатильность.

Представители компаний-фаворитов авторынка, приглашенные организаторами мероприятия чтобы поделиться опытом успешной работы, были достаточно открыты, но наряду с этим давали предупреждение: однообразных рецептов полностью для всех сейчас не существует.

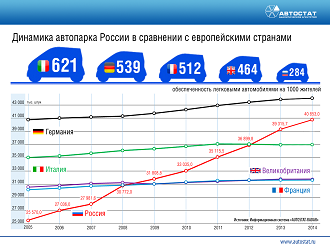

Открывая конференцию, директор компании «АВТОСТАТ» Сергей Целиков сравнил российский авторынок с общемировым. Главный постулат: не обращая внимания на кризис, авторынок РФ так же, как и прежде привлекателен для многих производителей, по причине того, что он большой. Из 200 с маленьким государств в мире отечественный рынок – в первой десятке.

И в данной первой десятке рынки по большей части растут. В Российской Федерации на начало года — 284 автомобиля на 1000 обитателей — показатель, близкий к некоторым восточно-европейским государствам. Но, в случае если взглянуть показатель «1 автомобиль на «домохозяйство» (в отличие от семьи, «домохозяйство» возможно из 1 человека, живущего самостоятельно, быть может из 2-3-5 чел.) – разумеется, что авторынку России имеется куда расти.

На 52 млн. домохозяйств у нас 40 млн. машин. Формально, математически — практически в каждом домохозяйстве имеется автомобиль. Но реально имеют автомобиль лишь добрая половина из них. Из данной половины 34% имеют 1 автомобиль, в 13% семей — 2 автомобиля, 3% — три и более, 0,5% — четыре и более машин.

Еще один тренд на рынке — потому, что у нас мало машин выбраковывается, кроме того не обращая внимания на склонность экономики к кризисам, автопарк России будет прирастать и страна не так долго осталось ждать догонит Германию, а парк станет самым большим в Европе.

Что касается текущего кризиса на авторынке, то в конце 2014 года компания «АВТОСТАТ» делала многофакторный анализ, пробуя оценить, какие конкретно факторы в основном воздействуют на автомобильный рынок. Один из основных факторов – стоимость бареля нефти, корреляция по году оказалась высокая. «Мы 14 лет жили в «коридоре» при цене американского доллара от 27 рублей до 33 за американский доллар.

И лишь в 2014 году случился данный лавинообразный скачок курса американского доллара и он ушел до тех пор пока в никуда… Думаю, что именно этот фактор будет в скором времени больше оказывать влияние на все, что будет происходить на рынке», — вычисляет Целиков. Сейчас, строя прогноз по продажам в 2015 году, специалист склоняется к самой минимальной планке продаж – к той, что именуется «шоковой»: «Я ожидаю сверхтяжелый год, прогноз продаж — от миллиона до полутора».

На данный момент, согласно точки зрения Целикова, возможно выделить три главных значимых тренда. Первый – срок владения авто, что будет возрастать: в скором будущем многие люди продолжат ездить на тех же машинах, на которых ездили. Средний срок владения с 4,5 года может перевалить за 5 лет.

Второй тренд — явление «дауншифтинг», в то время, когда обладатели авто как бы снижают для себя планочку «статусности» в потреблении, и те, кто ездил на Audi либо Mercedes при смене автомобиля выбирают автомобиль на порядок ниже собственного привычного ценового диапазона. Третий тренд связан с ремонтом и сервисом: клиент начинает искать альтернативу дорогому официальному сервисному центру.

Олег Мосеев, вице-президент РОАД, уверен, что в экономическом масштабе нефть в 20 долларов за баррель – это для России благо, по причине того, что лишь низкие стоимость бареля нефти вынудят экономику каким-то образом перестроиться. Но, говоря о текущей ситуации на авторынке, и, сравнивая обстановку с кризисом в 2009 году, вице-президент РОАД напомнил, что в 2009, в то время, когда не было столь катастрофичного понижения настоящих доходов населения, как на данный момент, рынок упал на 50%.

Сейчас на процессы девальвации накладывается значительное подорожание главного продукта – автомобиля. Состояние на денежном рынке убивает рынок кредитов, по причине того, что ставки 23% и выше являются фактически запретительными, и вымывание рынка за счет этого фактора будет значительным. РОАД на данный момент деятельно трудится с соответствующими министерствами Минпромторгом и Министерства экономики, и имеется надежда, что правительство не так долго осталось ждать примет программу льготного кредитования со ставкой до 15%.

Предполагается, что эта правительственная программа субсидирования ставок по кретитам поддержит рынок в 2015 году приблизительно на 200 тысяч машин. Плюс добавится 10 тысяч автомобилей — в рамках тестового проекта по лизингу для физических лиц. В случае если данный тестовый проект продемонстрирует хорошую динамику, то ко второму полугодию правительство может значительно увеличить цифру по лизингу.

Весомым причиной в 2015 году делается увеличение цены владения машиной. Это и сервисные услуги дилеров, и сумасшедшие страховки, платные паркинги в мегаполисах, увеличение налогов на обладателей транспортных средств. Нужно время, дабы привыкнуть к новым стоимостям.

А до тех пор пока часть клиентов на авторынке переориентируется на сегмент б\у.

По 2015 году Мосеев прогнозирует продажи в районе 1,38 млн. шт. (в случае если программы льготного кредитования не будет – минус 200 тысяч штук). На грани банкротства в 2015 году будут пребывать до 30% дилеров (из 4397 по состоянию на 1 января 2015 г.). С рынка уйдут более не сильный игроки, центры закроются, но какие-то автосалоны вывески и хозяев.

С одной стороны 30% банкротств – экономически обоснованная цифра при ожидаемых количествах рынка, но с другой – за банкротством трети дилерских сетей в Российской Федерации потянутся банкротства банков, у которых просто не хватит капитала, дабы покрыть убытки, и они не смогут делать нормативы ЦБ. Исходя из этого цифра 30% — скорее гипотетическая…

Продолжится сегментация рынка по брендам, это разумеется. Мосеев уверен, что сохранят собственные позиции на локальном рынке концерн Nissan (вместе с брендом LADA), Hyundai-Kia и Volkswagen. Оставшиеся торговые марки или займут собственные ниши, и в этих нишах будут находиться, или уйдут, как ушли Seat и Dodge, каковые не были достаточно очень сильно представлены на рынке.

До тех пор пока неясно, что будет с GM и Ford. До тех пор пока позиция производителей не показывает, что они планируют бороться за данный рынок.

Нельзя исключать, что премиальные торговые марки в текущем году собственную долю на рынке кроме того увеличат: в кризис богатые становятся лишь богаче, а бедные – беднее. А пресловутый «дауншифтинг» скорее будет касаться пересаживания и среднего сегмента с верхнего среднего ценового сегмента в нижний средний.

Владимир Мирошников, директор по формированию компании РОЛЬФ поделился опытом и поведал, благодаря чему его компания хорошо чувствует себя кроме того в кризисный год. С учетом уроков прошлого кризиса, к новому тут готовились заблаговременно: совершили глобальную реструктуризацию: сократили число юр.лиц до четырех, и взяли сокращение документооборота, оптимизацию бухгалтерии, сокращение количества расчетных квитанций.

Перевели долги в рубли в 2013 году, благодаря чему избежали убытков от динамики курса в 2014 году; перевели центральный офис на площади поскромнее; завершили недострои; «уплотнили» имеющиеся центры, дополнив их новыми брендами; реализовали стратегию развития премиальных брендов (в 2008 часть премиальных брендов в портфеле компании была 4,5%, в 2014 она увеличилась до 18%); реализовали стратегию кумулятивной маржи; увеличили продажи машин с пробегом; внедрили новые денежные продукты; создали и приступили к реализации стратегии корпоративных продаж. Все это совместно забранное разрешило компании кроме того в кризисное время стать фаворитом во всех видах деятельности.

Вячеслав Зубарев («ТрансТехСервис») считает, что в 2015 году рынок упадет на 50% и более. Его принципиальное вывод, что кризис будет затяжным, и в регионах он будет более ощутимым.

В собственном докладе «Региональный взор на рынок автомобилейв Российской Федерации» он сперва выделил главные отличия регионального рынка от столичного: меньшие продажи на 1 ДЦ; ниже уровень доходов у населения и, как следствие, — ниже прибыль одного ДЦ, не обращая внимания на меньший количество инвестиций (из-за стоимости почвы); больший срок окупаемости; громадная уязвимость к кризисным явлениям. В кризис 2008-2009 годов, в то время, когда продажи в Российской Федерации упали на 51%, в регионах падение было существенно ниже: в Башкортостане (-60%), в Удмуртии (-59%), в Чувашии и Татарстане – (- 57%).

Из восьми больших холдингов в указанных регионах четыре кризис не пережили. В регионах, считает Зубарев, автобизнес более волатильный, опасность его утрат значительно выше.

Еще в 2011 году Зубарев предлагал некие рецепты для авторынка. Со стороны дистрибьюторов: сократить издержки дилеров на работы по строительству, отделку, мебель, специнструмент, на начальный запас запчастей. В малых городах он предлагал пойти по пути существования мультибрендовых либо сблокированных автоцентров – как сателлитов более больших дилерских центров в близлежащих больших городах.

От дилеров в кризисное время требуется увеличение экономической эффективности за счет дополнительных видов деятельности — развитие сервиса, развитие денежных одолжений, развитие направления машин с пробегом, качественное бизнес-планирование с условиями окупаемости и реалистичными сроками.

Если сравнивать с кризисом 2008 года в регионах показались новые угрозы для дилеров — развитая сеть свободных сервисных магазинов и центров запчастей, политика дистрибьюторов, уравнивающая условия закупок запчастей официальными и неофициальными дилерами. Текущий кризис более долговременный, а затратная часть компаний больше, чем в 2008 году. Это связано с ростом налогов на землю и недвижимость, с значительным ростом ставок по кретитам, в главные средства вкладывается больше инвестиций.

Доходность начала понижаться уже в 2014 году, частично это спровоцировано избыточным числом дилерских центров.

Возможности получения доходности при текущей рыночной ситуации Зубарев видит в гарантийном сервисе и уникальных запасных частях, развитии альтернативной продажи и альтернативного сервиса запасных частей, а также в развитии направления машин с пробегом.

Собственный видение текущей обстановке на авторынке высказал Сергей Савицкий (Атлант-М). Что происходит? Уменьшается поток входящих контактов на 20-60% (громадный разбег в процентах, поскольку в различных городах обстановка различная). Уменьшается количество контрактов. Быстро сократился поток клиентов на сервис. Быстро уменьшается поток доходов. А в следствии изменилась модель бизнеса дилера.

Быстро сократился доступ к заёмному финансированию и капиталу, а в том месте, где он остался, выросли ставки. Устойчивость бизнес-модели дилера определяется двумя факторами внешним (динамика спроса) и внутренним (свойство привлечь финансирование). Сейчас обстановка на рынке у каждого дилера личная – и значит, любой обязан выстраивать собственную стратегию.

Рецепт у каждого должен быть собственный.

Савицкий предлагает, первым делом, ответить на три вопроса – «Какая стратегия у всего портфеля?», « У отдельных бизнесов?», «У отдельных направлений?». В глобальном масштабе Российская Федерация находится на стадии, в то время, когда рентабельность продаж новых машин близка к нулю, и к этому нужно привыкнуть. Но имеется рынки, в каковые инвестировать сейчас значительно легче, чем в Российской Федерации – в частности, Белоруссия.

Что касается стратегии бизнес-единиц, тут все лично. У каждого имеется возможность выхода с рынка и имеется (хоть и непростая) возможность перепрофилирования бизнеса. Экспансия на данный момент вряд ли вероятна, считает Савицкий. Кто-то выбирает стратегию инноваций, в этом замысле на данный момент многие экспериментируют по машинам с пробегом.

Но все это — в долговременной и среднесрочной возможности. А на данный момент нужно уменьшать дебиторскую задолженность, вырабатывать новую совокупность в области управления и закупок запасами, нужны инициативы в области улучшения управления персоналом и увеличения эффективности продаж.

Александр Штода, Lifan Motors Rus, выступил с докладом «Китайские торговые марки на русском рынке: стратегия и тактика». Он поведал об изюминках ведения китайского автобизнеса, о том, какова стратегия поведения на новом рынке не только у компании Lifan, но фактически у всех китайских брендов.

В данной стратегии, в случае если присмотреться, имеется очень многое, дабы пережить сегодняшний кризис в Российской Федерации лучше многих вторых сегментов (в случае если условно выделять «китайцев» в отдельный сегмент). В большинстве случаев, китайский бренд заходит на новый рынок в недорогом сегменте, а позже в течении 5-15 лет пытается попасть в сегмент самых массовых и самых продающихся.

Общее, что роднит всех «китайцев» – их большое количество (около 300 брендов, фактически в каждом большом городе Китая выпускается собственный автомобиль). Они не зацикливаются на уникальности дизайна не вследствие того что обожают заимствовать чужие идеи, а просто по причине того, что постоянно находятся в поиске новых идей.

Во время захода на новый рынок — у них сверхгибкие стандарты (стул в офисе светло синий цвета, бейджик зеленого – это не имеет значения), ответственнее, как продвигается продукт. Маркетинг «китайцев» осознаёт, что прежде всего они должны удовлетворить клиента, а не отдел продаж. В кризис они смогут наплевать на имидж и не заниматься единообразием салонов – т.к. это минус в продажах.

Многие компании из Поднебесной молоды, и значит, бюрократический аппарат в них еще не сложившийся, исходя из этого способны динамично реагировать на трансформации. Китайцы не вычисляют зазорным строить фабрики где-нибудь в Перу либо Уругвае, в случае если это может дать лишних 100 тысяч продаж.

Штода упомянул, что у большинства китайских компаний, пришедших на российский рынок, сейчас имеется основное преимущество перед многими вторыми брендами – деньги, каковые они получили за прошлые 10-15 лет. Громадный капитал оказывает помощь волноваться кризисы и поэтапно закрепляться на новом рынке.

Об узнаваемости бренда они начинают вспоминать, в большинстве случаев, уже на стадии, в то время, когда продукт на рынке отправился так прекрасно, что произошло выстроить личный завод на новой территории. Что касается качества, на которое довольно часто кивают россияне, осуждая машины китайских брендов, то в Поднебесной последнее десятилетие прошло под лозунгом наращивания производства, а с 2010 года работа над улучшением качества продукта возведена чуть ли не в ранг национальной задачи: открыт кроме того НИИ, где проводятся опробования машин и ведется разработка собственных концепций. Исходя из этого, завершил собственный выступление Штода, к 2020 году китайские машины по качеству смогут быть не хуже, чем корейские.

Алексей Волков (НБКИ) выступил на конференции с докладом «Автокредитование. Торможение либо разворот?». Он сказал о том, что выдача автокредитов уменьшается: в 2013 году на заемные средства покупалось 48% машин, и банковский бизнес разглядывал автокредиты в качестве одного из основных драйверов собственного роста.

Но в 2014 году было уже в среднем 40,5% (в конце 4 квартала – 35,5%), а обстановка сегодняшняя по большому счету выглядит достаточно пессимистично.

Волков признает, что ничего хорошего в сфере выдачи автокредитов на данный момент не происходит. Банкиры посчитали январские цифры: если сравнивать с январем 2014 года падение по количеству выданных кредитов составило 53%, другими словами более чем в два раза. Но, январь не показателен.

Январское падение возможно связать с эффектом шокового декабря: в декабре многие банки в принципе остановили выдачу автокредитов, кто-то вернул их выдачу спустя семь дней, кто-то через две, а кто-то до сих пор не вернул.

В целом банкиры достаточно пессимистичны по своим прогнозам на 2015 год. Они считают, что по необеспеченным кредитам двукратное падение по отношению к 2014 году сохранится.

А по обеспеченным будет падение в районе 20-30 %. Сегодняшняя обстановка по автокредитованию характеризуется отсутствием стратегии, отсутствием стабильности (в то время, когда один месяц ставки увеличиваются, второй – понижаются), непонятной обстановкой со ценой фондирования. на данный момент время стратегических ответов – пересматриваются тактики, условия. Что делают банки по улучшению качества автокредитования? Скоринг бюро (прогноз дефолта на базе кредитной истории заемщика), учет долговой нагрузки (сопоставление доходов и имеющихся кредитных обязательств), учет информации о участниках домохозяйств (поиск связанных заемщиков и учет их кредитной истории).

Александр Колошенко «Тойота-Банк» в собственном докладе поведал, на чем строят сейчас собственную работу финучреждения для того чтобы сегмента, как Auto Captive Mission. Колошенко подчернул, что от стоимость бареля нефти зависит не только авторынок, но и фондовый, и другое. Все так взаимосвязано, что при цене 40 долларов за баррель продажи машин – продается 1 млн машин, при 50 – 1,2 млн, при 60 – 1,3 млн.

На примере прошлых кризисов финансисты сделали вывод, что кризисный спад на авторынке идет приблизительно шесть месяцев, а восстановление – девять-двенадцать месяцев. В случае если наложить все эти наблюдения на сегодняшнюю обстановку хотя бы чисто технически, то возможно ожидать, что самый тяжёлым месяцем на авторынке будет май, а позже нас ожидает в течение 9 месяцев медленное восстановление.

Колошенко кроме этого нарисовал перед присутствующими некую картину так называемой «кэптивной» индустрии. Во-первых, все банки, трудящиеся сейчас в этом бизнесе, отлично обеспечены капиталом. У большинства нормативы по капитализации превышают 20%.

И это значит, что они в принципе достаточно прекрасно стоят на ногах и смогут пережить кризис, и быстро нарастить сумки, в случае если это потребуется. Многие наблюдают на «кэптивные» банки как на источник низких ставок, но это не верно. Колошенко видит их миссию в другом:

— Поддержание продаж собственного бренда

— Доступность ликвидности («мы не гарантируем ставку, но мы гарантируем ликвидность»).

— Прозрачное ценообразование

— Особые ставки по кредитам

— Поддержание цикла продаж (самое основное).

«Все наблюдают на нас как на источник низких ставок, но это не верно. Отечественная основная миссия – сделать так, дабы клиент возвращался в дилерский центр. Это достигается за счет определенного сотрудничества с дилером и клиентом, а также через продажу с остаточным платежом…» — вычисляет представитель «Тойота-Банка».

Татьяна Форнасова, начальник премиум-сегмента РОЛЬФ на конференции выступила с докладом, приоткрывающем секреты успеха ГК РОЛЬФ кроме того на падающем рыке: компания показывает рост продаж с 2009 года. В случае если наблюдать разбивку на массовые и премиальные, то в целом в 2014 (если сравнивать с 2013 г.) продажи новых авто выросли на 14,41%, премиум – на 35,31%. И это характерная для рынка обстановка, по причине того, что премиум чувствует себя увереннее.

В свое время ГК РОЛЬФ постаралась учесть уроки кризиса 2008 года. На уровне стратегии – начали с пересмотра кредитного портфеля. Поставили цель — перевести валюту в рубли, сделать деньги максимально долгими и относительно недорогими. Второй урок из кризиса – увидев, что премиальный сегмент более устойчив к трансформации экономической обстановке, в стратегии четко прописали – нарастить долю премиального сегмента.

Третий приоритет назвали условно «коммунальная квартира»: большое применение имеющихся площадей для предельного количества брендов. Сейчас у РОЛЬФа имеется опыт, в то время, когда два а также три бренда соседствуют совместно. Четвертый приоритет — кумулятивная маржа, сущность которой большое повышение доходности с одного реализовываемого автомобиля по четырем видам доходности (маржа конкретно с нового автомобиля, с трейд-ин, с денежных одолжений (в т.ч. кредитования) и маржа с продажи дополнительного оборудования.

На первое место поставили вопросы эффективности (во всех направлениях). Приняли за базу тезис, что кризис – в головах, и паникерские настроения лишь усугубляют воздействие кризиса. Попытались быть конструктивными. Поставили себе цель – лидерство в продажах: чем больше реализовываешь, тем больше клиентов к тебе приедет на сервис. Создали единый call-центр на входящие звонки. Минимизировали утраты: обеспечили прием 96% звонков.

Внедрили 100% прослушки всех целевых (конкретно идущих в отдел продаж) входящих звонков. За счет «разбора звонков» свели к минимуму число некачественной отработки (звонок, не окончившийся личной встречей с клиентом или договоренностью о предстоящем личном контакте). С позиций маркетинга прекратили наблюдать на косвенные показатели, а покинули лишь два: количество первичных звонков – количество повторных приобретений.

Это разрешило осознать, стоит ли вкладывать деньги в наружную рекламу, занимаясь печатью макетов в прессе и имиджевой рекламой. Сделали вывод, что задача импортеров – вкладывать в бренд, в его имидж, задача же дилеров – вкладывать в трафик. До 30% маркетинговых затрат сходу ушло и увеличился поток входящего трафика.

Следующее направление, сработавшее на рост продаж – партнерство: программа «Благодарю» со Сберегательным банком, после этого с сетью Мега, с платежной совокупностью VIZA, с совокупностью Master Card – на взаимовыгодных условиях «ты- мне, я – тебе» (совокупность дисконтов, бесплатный доступ к их клиентским базам).

Еще один ход — завоевание юный аудитории: нестандартные методы, занимательные проекты. Внедрили новую совокупность мотивации продавцов-консультантов, новую совокупность мотивации для мастеров в сервисной работе (уход от нормо-часов, мотивация на конечную маржинальность).

РОЛЬФ был пионером на рынке по вычислению индекса NPS среди собственных клиентов: запустили собственный опросник, обзванивали клиентов. Продумали совокупность CLM (контакты с клиентами по 16 точкам контакта в течение 3 лет по окончании продажи автомобиля.

У РОЛЬФа сейчас имеется собственная программа лояльности, принцип ее не дисконтный, а бонусный. Клиенты поощряются за приглашение друзей, за домашнее обслуживание и за очень многое второе. «Досуг на СТО». До тех пор пока клиент ожидает в сервисном центре (что за МКАД) – к его услугам внедорожная автострада, салон красоты, кинотеатр с эргономичными креслами, вертолетный центр.

А результаты – лишь по 2014 году: по Audi продажи выросли на 3%, по Mercedes – на 24%, Lexus — на 24,2%, Toyota – на 2,6%, Land Rover (на 39,3%).

Татьяна Малыгина, компания «АВТОСТАТ», доклад «Потребительские предпочтения на автомобильном рынке». «АВТОСТАТ» с 2013 года проводит изучения потребительских предпочтений и настроений на автомобильном рынке. Сейчас компания проводит онлайн и телефонные опросы автовладельцев, и опросы специалистов автомобильной отрасли.

В распоряжении компании панель автовладельцев, насчитывающая более 150 тыс. человек, экспертная панель — более 300 специалистов и более 2,5 специалистов и тысяч руководителей дилерских центров. Второй год подряд мы производим отчет «Предпочтения русских клиентов на автомобильном рынке», что подготовлен только на данных опроса автовладельцев.

В ноябре 2014г., изучая предпочтения, эксперты компании опрашивали обладателей новых машин (2009-2014 годов выпуска), нам удалось охватить более 30 самых популярных брендов русских продаж. Выборка составила около 2 тысяч опрощеных, не меньше 50 анкет на любой бренд.

Предмет изучения – что для клиента принципиально важно, из каких источников он черпает данные об автомобиле, как привлекательны для него подарки и специальные предложения дилеров и какие конкретно из них вызывают больше хороших чувств. На протяжении анализа взятых данных мы вычислили множество индексов: по 16 показателям был вычислен индекс удовлетворенности автомобилем, по 11 пунктам – индекс удовлетворенности обслуживанием в дилерском центре.

По каждому бренду был выяснен индекс потребительской лояльности (NPS) и многие другие. Внимание было уделено определению списка страхов и опасений, каковые испытывают автовладельцы при обращении на сервисный центр дилера. Мы узнали, что 56 % автовладельцев не доверяют работе сервиса официального дилера и при обращении на сервисный центр испытывают последовательность опасений.

В августе 2014 года мы проводили экспресс-опрос: «Автомобиль грезы русских автомобилистов».

В последних числахФевраля 2015 года совместно с AVITO.ru эксперты «АВТОСТАТ» совершили опрос «Замыслы по приобретению автомобиля в 2015 году» — дабы изучить обстоятельства, в следствии которых автовладельцы, хотевшие купить автомобиль в 2015 году решили отложить собственную приобретение. Статистика ответов продемонстрировала: рост цен на машины (цены на данный момент очень сильно завышены) останавливает от приобретения 39% автомобилистов, нестабильная обстановка в стране заставляет отложить приобретение 36% опрощеных, высокие кредитные ставки – 11%, денежные трудности (испытывает каждый десятый), 4% указали, что отказались от приобретения в связи с утратой работы.

Опрос коснулся и денежного положения россиян: 49% опрощеных заявили, что за последние 2-3 месяца оно ухудшилось. На базе этих и последовательности вторых исследований специалисты компании сделали вывод: изменяется отношение русских автовладельцев к приобретению нового автомобиля. Люди начинают более рационально доходить к приобретению нового автомобиля и пристально оценивают собственный денежное положение.

27% автомобилистов, принимавших участие в опросе (февраль 2015 года) указали, что готовы отложить либо кроме того отказаться от приобретения автомобиля при ухудшении экономической обстановке в стране.

Сергей Удалов, компания «АВТОСТАТ» в собственном выступлении отразил сегодняшние реалии на рынке LCV. Парк LCV в Российской Федерации образовывает сейчас 3,94 млн. шт. , из них меньше миллиона – в собственности юридическим лицам. По большей части это маленький личный бизнес, и исходя из этого обстановка на этом рынке отличается от той, что на рынке легковых и от тяжелой техники.

По мере того, как обстановка на рынке новых LCV ухудшается, изменяется и соотношение между юрлицами и физическими лицами. Обстановка на рынке машин с пробегом достаточно стабильная. Возрастная структура парка LCV отличается от той, что на рынке легковых. Тут машин старше 10 лет – 58,7%. Так, потребность в замене автомобиля на новый, для тех, кто деятельно эксплуатирует коммерческую технику, громадная.

Как и на рынке легковых, тут имеют значение средние сроки владения.

Что касается динамики по этому сегменту на рынке, на графиках заметно, что сильное падение началось еще в августе 2014 года. Но в то время, когда началась программа утилизации – динамика отправилась в обратную сторону. Из современных трендов — глядя на главных клиентов этого сегмента, разумеется, что сейчас хорошие возможности для лизинга.

Что касается прогноза рынка LCV до 2018 – ясно, что в наше время и текущей экономической ситуации делать таковой прогноз сложно (все через чур привязано к курсу нефти, к обстановке с долларом и рублём и к политической обстановке), однако, какие-то ориентиры для себя рисовать все-таки необходимо. По среднему сценарию (c учетом того, что имеется и оптимистичный, и пессимистичный варианты), в 2015 году рынок LCV будет на уровне 105 тысяч штук.

Андрей Топтун, компания «АВТОСТАТ» в собственном докладе выговор сделал на рыночной обстановке в сегменте тяжелых грузовиков. Специалист проследил обстановку с динамикой развития на рынке среднетоннажных грузовиков за 8 лет. Рынок кроме того по окончании кризиса 2008 года до 2014 года так и не собрал докризисных количеств. Падение в данном сегменте идет с конца 2012 года и длится.

В случае если сравнивать долю отечественных и импортных грузовиков, при том, что в ТОП-10 лидируют отечественные машины, заметна тенденция к тому, что зарубежные торговые марки собственные доли наращивают. Вторая тенденция: когда экономическая обстановка в стране ухудшается, физические лица замедляют собственную активность на рынке. Это происходило и в 2009-2010 году, это происходит и по сей день.

Специалисты сделали прогноз рынка по среднетоннажным грузовикам до 2019 года, в базу закладывая цену на нефть 55-60 долларов за баррель). Но и тут, как в ситуации с легковыми и семь дней, потому, что угадать политическую ситуацию и стоимость бареля нефти нереально, вероятных сценариев пара (нехороший вычислен, исходя из стоимость бареля нефти 40 долларов за баррель).

Обстановка по тяжелым грузовикам в целом до тех пор пока такова: в 2014 продажи их упали на 22% до 60,7 тысяч штук. Это уровень приблизительно 2006 года, другими словами им имеется куда падать. Аналитики утверждают на данном рынке такую тенденцию: многие зарубежные торговые марки «проваливаются», значительно проваливаются китайские торговые марки.

Фавориты рейтинга – KAMAZ и MAN.

Марина Петрикина, компания «Соллерс», выступила в качестве содокладчика по теме «Взор производителя легких коммерческих на текущую тенденции и ситуацию на рынке». Она подчернула, что рынок коммерческого транспорта в целом и LCV в частности максимально чувствителен к разным экономическим колебаниям. Прогнозировать на 2016 год — дело неблагодарное.

Но в целом компания до тех пор пока оптимистично наблюдает в будущее, и верит, что экономика России восстановится. «Мы ориентируемся среди них и на ожидания ВВП наибольших международных аналитических агентств, каковые в долговременной возможности все-таки ожидают, что негативный тренд сменится. Второй довод — непременно, парк легких коммерческих весьма ветхий и на продажи кроме того отечественных флагманских моделей UAZ это воздействует сильно. По причине того, что, условно «буханка» может ездить весьма долго, но непременно и ее необходимо поменять, по причине того, что она может прогнить полностью. Еще один дополнительный тренд, от которого мы ожидаем действия кроме того на отечественные продажи (не смотря на то, что мы не представлены в сегменте дистанционной торговли), но у нас громадные замыслы, у нас имеется внутренняя стратегия – это интернет-торговля…»

на данный момент все производители машин ожидают результатов марта и сохраняют надежду, что будет как минимум какая-то ясность. Имеется надежда, что правительство предпримет последовательность мер. Пока же волатильность довольно высокая, и возможно производить перерасмотрение прогноз чуть ли не каждый день. Так, собственные производственные показатели «Соллерс» собирается производить перерасмотрение ежемесячно.

Имеется надежда на то, что правительство предпримет последовательность мер. Ясно, что в то время, когда курс доллара-рубля скакал, министрам было не до развития автопрома, но на данный момент к проблемам авторынка возвратились – по причине того, что имеется моно-города и необходимо весьма скоро приспособиться.

Если вы желаете взглянуть и услышать доклады всецело, примите заочное учатие в конференции — подробности тут