Долговые обязательства

Кроме того при неспециализированном падении рынка новых автомобилей услуги автокредитования продолжают динамично развиваться. Но имеется последовательность факторов, каковые замедляют данный процесс и делают ставки по таким кредитам непомерно высокими.

У многих игроков российского автомобильного рынка настроение на данный момент, мягко говоря, нерадостное: поток клиентов в дилерские центры мал. Но это, как ни необычно, не относится к тем структурам, чья деятельность связана с автокредитованием. Их представители показывают, что спрос на автокредиты в Российской Федерации быстро растет и что приобрести машину взаймы пытается все больше наших соотечествеников.

По данным Национального бюро кредитных историй (НБКИ), на начало нынешнего года в стране было зарегистрировано 2,7 млн действующих автокредитов общим объемом 1,4 трлн рублей. Наряду с этим прирост таких займов выглядит впечатляющим: в прошедшем сезоне прирост выданных кредитов составил 24%, а годом ранее, в 2012 г., количества автокредтования рванули и вовсе на 35%.

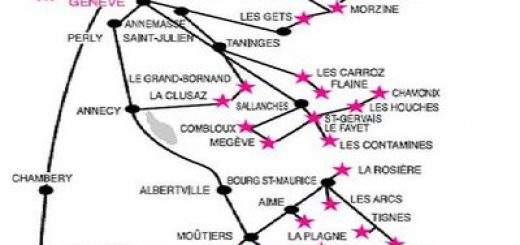

Соответственно, быстро растет и часть транспортных средств, приобретённых посредством банковского займа: в случае если в 2012 г. взаймы приобретался практически каждый третий новый автомобиль (33,6%), то сейчас в долг покупается уже практически каждый второй (в 2013 г. в долг было приобретено 45,8% всех реализованных в стране автомобилей). И это еще не предел: к примеру, согласно расчетам директора по маркетингу НБКИ Алексея Волкова, в 2014 г. часть кредитных автомобилей на русском рынке составит минимум 60% (см. график 1). Да и затем количеству автомобильного кредитования будет куда расти: в развитых государствах часть таких продаж значительно более высока – в Соединенных Штатах, к примеру, она образовывает

А банки рады

Рост спроса на автокредиты у нас отмечается на фоне неспециализированного повышения спроса на данный вид денежных развития и услуг их механизмов: темпы розничного кредитования по результатам прошлого года составили около 30%, а в 2012 г. данный показатель уже достиг практически 40%. Наряду с этим автокредитование стоит у финучреждений на особенном, почетном месте. Банки автокредиты обожают, по причине того, что задолженность по ним в среднем ниже по рынку, чем по вторым видам займов.

К примеру, в случае если в 2013 г. коэффициент просроченной потребительской задолженности в среднем по рынку составлял около 6%, то по автокредитам он был на уровне 4%. Более того, этот показатель сейчас кроме того понижается: в 2010 г. коэффицент задолженности по автокредитам превышал 6% (см. график 2).

Высокая степень возвратности автомобильных кредитов разъясняется тем, что для того чтобы рода займы обеспечены надежным залогом – самим автомобилем. В потребительских кредитах другого типа, в то время, когда нет конкретного залога по кредиту (к примеру, кредит на потребительские потребности), банку сложнее брать долг с недобросовестного плательщика, а потому заемщик тут менее дисциплинирован. При же с автокредитом заемщик осознаёт, что банк имеет все шансы забрать у него автомобиль при неплатежа, а потому относится к возврату средств значительно более ответственно.

Помимо этого, сами платежи по автомобильному кредиту обычно ниже, чем выплаты по той же ипотеке: по данным статистики, ежемесячный платеж по ипотечному кредиту в Москве образовывает около 50 тыс. рублей, тогда как средний платеж по автокредиту – около 15 тыс. Исходя из этого кроме того при форс-мажорных событий (к примеру, утраты работы) пользователь автомобильного кредита в большинстве случаев все-таки находит метод его погашать.

Из-за чего дорого?

Но в случае если залог автомобиля – это для банка надежная гарантия возврата денег от заемщика, то из-за чего тогда ставки по таким кредитам столь высоки? Сейчас клиенту, решившему купить новый автомобиль в долг, вероятнее, будет предложена ставка 10% годовых. В некоторых случаях она возможно и ниже – к примеру, в то время, когда клиенту автомобили удается стать участником льготной программы от производителя.

Но имеется и куда менее удачные предложения, по которым ставка может быть около 14–15%, в противном случае и еще больше. Для сравнения: на западе ставка по автомобильному кредиту в большинстве случаев не превышает 3–4%.

По большому счету тема дорогих кредитов (любых) в Российской Федерации – тема в далеком прошлом обсуждаемая, поскольку дорогие заемные деньги без шуток замедляют экономики и развитие бизнеса в стране. Обстоятельства этого лежат в экономической плоскости – денежные университеты говорят, что бизнес у нас рискован, что громадны шансы невозврата занимаемых средств, а потому банки страхуют собственные риски высокими ставками.

Но имеется кроме этого и особенные риски как раз в сфере автомобильного кредитования. К примеру, все еще нередки случаи мошенничества, в то время, когда, к примеру человек получает в долг автомобиль, а позже выставляет его на продажу на вторичном рынке. Причем в такие истории “вляпываются” не только люди, получающие автомобили через частные объявления – иногда широкой огласке предаются случаи, в то время, когда клиенты покупают, как выясняется позднее, “кредитный” автомобиль у большого автомобильного дилера.

Неприятность тут пребывает в том, что в Российской Федерации до сих пор отсутствует единая база находящихся в залоге автомобилей. на данный момент банки обмениваются аналогичной информацией добровольно – в частности, такая база существует при НБКИ. Но в нее попадают не все числящиеся в кредитном залоге транспортные средства.

Участники рынка показывают, что нужно на законодательном уровне отрегулировать воздействие таковой единой базы, с тем дабы все банки обязательно передавали в том направлении информацию о залоговых машинах и любой клиент, соответственно, имел возможность бы проверить, находится получаемая им машина в залоге либо нет. Еще одна настоятельная просьба банкиров содержится в их жажде получить доступ к данным Пенсионного фонда и Федеральной налоговой работы. По словам финансистов, это разрешит банкам более точно оценивать соотношение кредитной нагрузки и дохода для тех, кто желает забрать автомобильный кредит.

Банки уверяют, что в случае если будут реализованы шаги по такому законодательному регулированию, то снизятся их риски и быть может, поползут вниз ставки по кредитам. А за этим и наступят времена, в то время, когда кредиты на машины будут стоить столько же, сколько в самые развитых государствах.

Мнения специалистов

Ирина Григорьева, глава департамента розничного бизнеса “Локо-Банка”

Сейчас большое число банков имеет в собственной розничной линейке программы автокредитования. Помимо этого, имеется особые программы от производителей машин (так именуемые дотационные программы), каковые разрешают приобрести машину с громадной скидкой, если сделка производится по программе автокредитования. Довольно часто маркетинговым ходом тут есть условие, по которому клиент не приобретает подобную скидку при приобретении автомобиля всецело на собственные средства.

К трудностям же развития аналогичных одолжений возможно отнести такие факторы, как большой уровень закредитованности среднего класса – главного потребителя автокредитования. Кроме этого, не обращая внимания на то что автокредит – это залоговое кредитование, в силу законодательства РФ отсутствует база залоговых машин. И только на данный момент со стороны страны наметились действия по исправлению данной ситуации.

Но связанные с этим риски для банков приводят к увеличению ставок для клиентов.

Юрий Зорин, исполнительный директор ООО “Хино Моторс Сэйлс”

Главным сдерживающим причиной применения кредитов в продажах новых автомобилей являются высокие ставки. Из-за чего в Российской Федерации они выше, чем, к примеру, в Европе либо США? Многие специалисты прежде всего связывают это с нестабильным ростом уровня инфляции: в случае если в Европе он колеблется в диапазоне от 3–4%, то в Российской Федерации – 6–10% в год, притом что настоящая инфляция у нас значительно выше.

Связь между кредитом и инфляцией достаточно прозрачна: ни один банк неимеетвозможности выдавать деньги под процент, что ниже уровня инфляции в стране, в противном случае банк начнет трудиться себе в убыток. Исходя из этого, дабы не обанкротиться и взять прибыль, кредитные организации стараются установить ставку выше уровня настоящей инфляции.

Второе объяснение кроется в следующем факте: так как кредиты в Европе существенно дешевле, то российские банки занимают средства за рубежом на лучших условиях, а после этого несут транзакционные затраты по переводу этих денег на собственные счета. Взяв же в собственный распоряжение кредитные ресурсы, российские банки делают собственную наценку на ставку по кредиту и уже по ней выдают займы русским клиентам. Так, из-за огромного количества посредников потребители вынуждены брать кредиты со большой наценкой.

MotorPage.ru