Купить автомобиль в кредит становится сложнее

Неспециализированная закредитованность населения и рост числа просрочек по платежам стали причиной тому, что большая часть банков, согласно данным источников Autonews.ru, за три весенних месяца подняли ставки на автокредиты, и увеличили начальные взносы.

Собеседник Autonews.ru в одном из наибольших банков страны, что специализируется на автокредитах, сказал, что в среднем процент по кредитным программам вырос на 2-3 пункта, а ставка начального взноса повысилась на 10%. Клиенты банков так же, как и прежде берут большое количество кредитов, но возвращать долги по ним уже не торопятся, растолковывает он. Обстановка, которая сложилась на сегодня, — итог действий двухлетней давности, в то время, когда банки стали много предлагать привлекательные кредитные программы.

Наряду с этим автокредитование занимает вторую строке самых популярных рассрочек по окончании потребительского кредита, но прибыль от кредита на автомобили для банка мала. Эта услуга, скорее, трудится на привлечение большего количества клиентов, каковые в будущем переключатся на более удачные для банков направления.

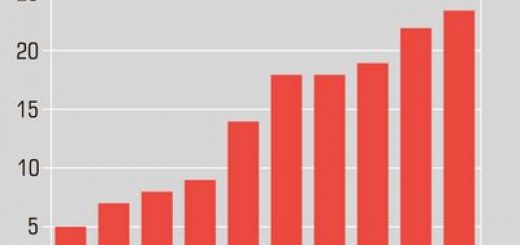

Согласно данным Национального бюро кредитных историй (НБКИ), в 2013 г. каждая вторая машина в Российской Федерации покупалась в долг. С 2011 по 2013 гг. часть автокредитов в общей массе кредитов выросла с 29,34% до 44,1% соответственно. В случае если два-три года назад средний возраст человека, бравшего автокредит, составлял 30 лет (как раз по этим людям на данный момент считается просрочка), то в прошедшем сезоне автокредиты брали россияне постарше — средний возраст 45 лет.

Коллекторские агентства наряду с этим говорят о громадном росте неплатежей. Согласно данным, размещённым на сайте компании «Секвойя кредит консолидейшн», количество просроченной задолженности по автокредитам за прошедший год вырос на треть и достиг 54 млрд рублей. На 2014 г. компания прогнозирует просрочку до 80 млрд рублей.

«Та картину, которую мы на данный момент замечаем с просрочкой, – итог выданных 1-1,5 года назад автокредитов, во время активного кредитования населения», — обясняет обозревателю Autonews.ru вице-начальник и президент дирекции потребительского кредитования «Кредит Европа Банк» Ильсур Гибадуллин. Он утвержает, что на обстановку с автокредитованием на данный момент воздействует еще да и то, что происходит в экономической и политической сфере в Российской Федерации.

«Обстоятельств роста просрочки по автокредитам пара. Во-первых, это связано с ростом закредитованности населения, другими словами все чаще в банки обращаются клиенты, у которых уже имеется действующих 2-3 кредита в различных банках. Люди не смогли верно и вовремя вычислить собственные денежные возможности. Во-вторых, это связано с денежным положением отечественного населения. Его доходы практически не растут на фоне роста инфляции.

Обстановка с просрочкой вряд ли изменится кардинальным образом в скором будущем. Негативные тенденции показались еще в прошедшем сезоне, исходя из этого многие банки предприняли нужные в таких случаях меры. К этим мерам относятся повышение процента отказов (банки внимательнее контролируют клиентов), увеличение начального взноса за автомобиль, увеличение ставок», — говорит Гибадуллин.

По регионам страны обстановка однообразна приблизительно везде. Традиционно банки выдают кредиты по определенным денежным моделям, с прогнозами на будущее. Согласно данным НБКИ, в 2011-2013 годах без просрочки обслуживали 95% автокредитов.

Соответственно, возможная просрочка в это время рассчитывалась на уровне, не превышающем 5%, но на сегодня она образовывает 8%, что, по банковским меркам, считается весьма негативным результатом.

За последние два года банки стали активнее сотрудничать с коллекторами, пробуя взять долги. В течение последних трех месяцев 2013 года количество «нехороших» автокредитов, сданных коллекторам, составил 20,2 млрд руб., что на 70% больше если сравнивать с 2012 годом (5,7 млрд рублей). Средняя сумма передаваемого коллекторам долга по автокредитам образовывает 550 тысяч рублей.

Тревожнее всего на данный момент себя ощущают банки, каковые выдают кредиты на машины без партнерских соглашений с большими дистрибьюторами. Денежные организации, трудящиеся в паре с автокомпаниями, приобретают от последних финансовые вливания, каковые в большинстве случаев перекрывают небольшие убытки. Вместе с тем маленькое падение уровня автокредитования замечают и такие банки.

«Если сравнивать с прошлым годом число машин, приобретённых в долг, снизилось приблизительно с 52% до 44%. спад и Рост автокредитования во многом зависит от программ, каковые предлагает дистрибьютор. В случае если их нет, то часть продаж по кредитам ниже. За май и апрель автокредиты упали по рынку в среднем на 10%.

Это связано с психотерапевтическим причиной», — говорит источник Autonews.ru из одной из наибольших в Российской Федерации компаний-дистрибьюторов машин.

Прежде всего, люди опасаются финансового кризиса, во-вторых — ожидают возобновления государственные программы льготного автокредитования. «Это воздействует на все торговые марки. В случае если программа имеется, люди доверяют кредитам, по причине того, что государство в них вкладывается. В целом, по автокредитам со стороны дистрибьюторов важного спада отмечено не было. Скорее, стагнация и отсутствие роста.

В июле мы совершенно верно ожидаем улучшения, поскольку начинаются новые дистрибьюторские программы. На август придется пик продаж, исходя из этого со стороны автокомпаний прогнозируется рост по автокредитам», — отмечает источник Autonews.ru.

Сильное влияние на автокредитование оказывает степень информированности населения – прежде всего, реклама. Последнее изменение в данном нюансе случилось 22 июня, в то время, когда получили юридическую силу трансформации в закон о рекламе. Сейчас продвигать кредитную программу может лишь денежная организация, другими словами банк.

Наряду с этим программы по кредитам имеется у всех производителей машин, кое-какие из которых предлагают кроме того ставку в 0%, в случае если начальный взнос образовывает 50%. Но в среднем по рынку годовая ставка спецпрограмм образовывает 10%.

«Ставки от автокомпаний не выросли, но в целом по рынку в банках они растут. Дружественным банкам идут вливания от дистрибьюторов, исходя из этого они повышать ставки не будут. А просто банки уже и без того перегружены должниками по потребительским кредитам, исходя из этого растет число отказов, растут тарифы.

Единственное, чего совершенно верно ожидать не требуется, — это падения ставок по автокредитам», — говорит источник Autonews.ru.

Не очень сильно тревожит партнеров и вопрос невозврата по автомобильному кредиту. Разъясняется это тем, что кредитная машина, в большинстве случаев, находится в залоге у банка. И в случае если клиент «нехорошей» (банкротный), то банк забирает автомобиль через суд.

Наряду с этим дилерский центр самостоятельно принимает ответ по утверждению кредитных программ, предложенных банком-партнером.

Подтянуть позиции рынка автокредитования может национальная льготная программа, ответ по которой обсуждается в соответствующих министерствах В первую очередь года. Согласно точке зрения многих специалистов, без данной программы в ближайшее время банки начнут чаще отказывать клиентам, и особенно это коснется граждан с нехорошей кредитной историей. На кроме того в случае если льготную программу кредитования не вернут, поручителями станут топ-7 банков России, каковые не собираются отказываться от так популярной услуги.

Autonews.ru